Häufig stellt sich ein Kater besonders dann ein, wenn die Party ungeplant und unverhofft gut war, man sich nicht rechtzeitig absicherte und immer weiter feierte, obwohl man wusste, dass dem eigentlichen Grund für die Feier längst genügend Aufmerksamkeit gezollt wurde. Bei manchen Partys gesellen sich zu später Stunde auch noch reichlich ungebetene Gäste dazu.

An den Kapitalmärkten sind solche Situationen nicht anders und werden regelmäßig wiederholt. Am Ende der Party stoßen hart gesottene Nicht-Partygänger trotzdem dazu. Sie wissen gar nicht so genau, was gefeiert wird, dennoch wollen sie dabei sein.

Der Kater am nächsten Morgen ist groß. Vielleicht ist auch das eine oder andere Wort gefallen, welches bereut wird. Einen solchen Kater haben die Kapitalmärkte jetzt. Da Märkte aber nicht vollständig rational sind und das Problem mit einer Kopfschmerztablette beheben können, suchen sie nach Gründen für die Kursverluste. Mit Inflationssorgen (vor 2 Jahren waren es noch Deflationssorgen) und Handelskriegen gibt es auf alle Fälle schon mal genügend Gründe. Dass der wahre Grund darin liegt, dass man wie ein Lemming den anderen Lemmingen gefolgt ist und ohne weitere Überlegung teure Aktien gekauft hat, wird vergessen bzw. ignoriert. Warren Buffet sagte mal sehr schön, dass der Preis ist, was man zahlt und der Wert ist, was man bekommt. Preis und Wert sind eben nicht identisch. Am Ende einer Aktienparty hoffen viele, dass der zukünftige Wert mindestens dem gezahlten Preis entsprechen wird (ansonsten würde ein Investment ja keinen Sinn machen). Im großen Stil haben wir das zuletzt in der „Hauskrise“ in den USA gesehen und davor in der „dot.com bubble Krise“ Anfang der 2000er Jahre. Jetzt gab es die „FAANG/BAT“ Party.

Am 2. Februar hatte unser Blog die Überschrift „Überhitzungsgefahr“. Diese hatten wir neben anderen Themen auch an der Stimmung der Marktteilnehmer identifiziert. Damals war der Bull Bear Indikator der Bank of America Merrill Lynch auf mehr als 8 gestiegen. Ab 8 gibt es Verkaufssignal (ab einem Stand von 2 oder tiefer gibt es ein Kaufsignal). Merrill Lynch misst das globale Investorenverhalten, insbesondere aber das Verhalten von US Investoren.

Aktuell ist der Bull Bear Indikator auf 5,8 gefallen und sendet zumindest kein Verkaufssignal mehr, aber auch kein Kaufsignal.

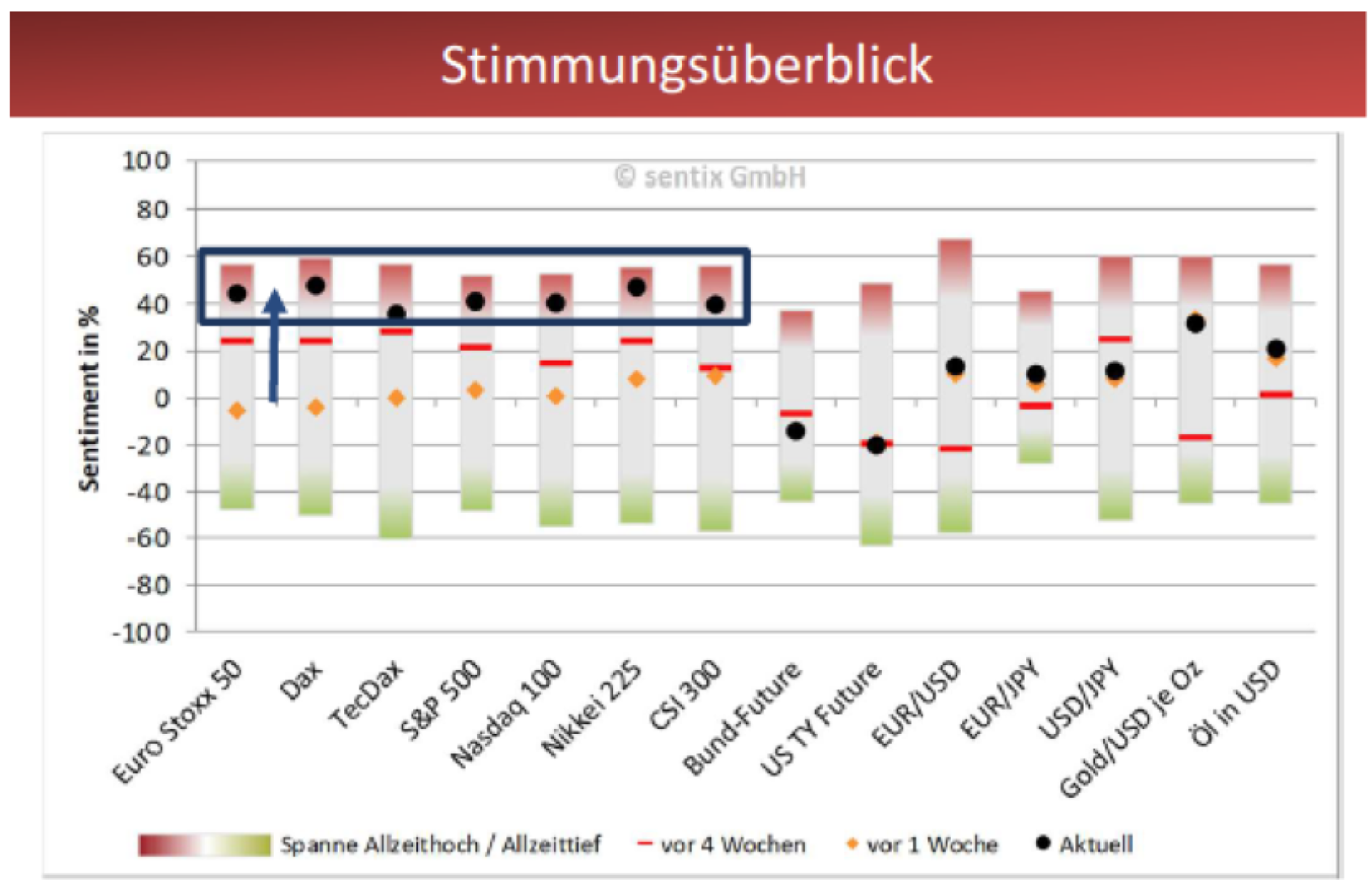

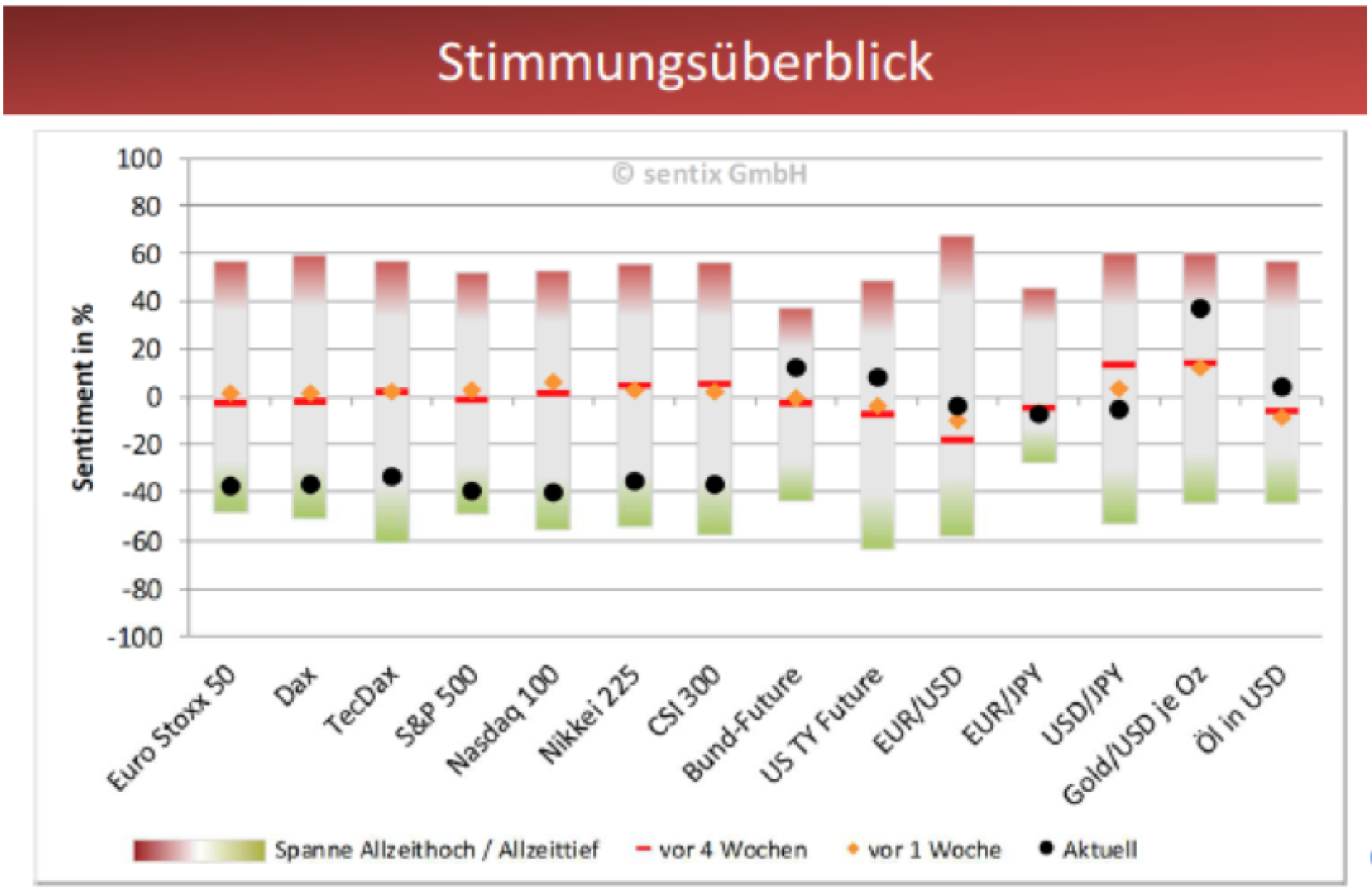

Ein ähnliches Signal liefert die Analyse des Frankfurter Analysehauses sentix Research. Während Anfang Januar die Stimmung nahe der Euphorie war (Chart 1), hat sich die Stimmung zuletzt stark abgekühlt (Chart 2).

Chart 1 – Quelle sentix GmbH

Chart 2 – Quelle sentix GmbH

Diese Gemengelage gibt uns zumindest die Chance einer zwischenzeitlichen Entspannung und Ruhephase.

Problematisch bleiben folgende Punkte:

- Von 250 Analystenempfehlungen für die amerikanischen FAANG Aktien (Facebook, Amazon, Apple, Netflix, Google) gibt es nur 6 (!!) Verkaufsempfehlungen.

- Von 114 Analystenempfehlungen für die asiatischen BAT Aktien (Baidu, Alibaba und Tencent) gibt es nur 1 (!!) Verkaufsempfehlung.

- Laut einer Analyse von Merrill Lynch machen die 5 FAANG Unternehmen 24% der gesamten Ergebniserwartungen für den US Aktienindex S&P 500 (500 Unternehmen) aus. Das letzte Mal, als wir eine solches Konzentration hatten, war im Jahr 2008, als alle vom „supercycle“ sprachen und die höchsten Gewinnerwartungen für Aktien aus der Rohstoffbranche und einem China Bezug herrschten. Das war auch die Zeit als Goldman Sachs einen Ölpreis von USD 200 prognostizierte. Im Jahr 2001 war der Ergebnisschätzungsanteil der TMT/dot.com Sektoren bei 25%. Wir alle wissen, was mit TMT, dot.com und Rohstoffpreisen passiert ist.

- US Privatinvestoren haben (Quelle Bank of America) aktuell eine Aktienquote von 62%, was der zweit höchste Wert seit 2005 ist. Im Februar 2009 lag der Anteil noch bei 39%.

- 58% der globalen Aktienstrategen professioneller Investoren glauben laut dem Merrill Lynch Fund Manager Survey immer noch daran, dass im Jahr 2018 Unternehmensgewinne (gemessen in Gewinn pro Aktie) um mehr als 10% steigen werden.

- Die derzeitige Gewichtung in Aktien ist seitens professioneller Investoren zwar gefallen, aber immer noch über dem langfristigen Durchschnitt, während die Gewichtung in Anleihen weit unter dem langjährigen Schnitt ist.

- Die höchste Aktiengewichtung ist in Europäischen Aktien, die zwar reduziert wurde, aber immer noch deutlich über dem langfristigen Schnitt liegt.

- Laut der gleichen Umfrage sind FAANG/BAT Aktien der am stärksten gewichtete Sektor.

- Das größte Untergewicht verzeichnen eindeutig Aktien in England

Dieser Gewichtungen entsprechend waren die Kursverläufe der letzten 6 Monate. Während die FAANG/BAT Aktien in den letzten 6 Monate eine Performance zwischen minus 7,3% (Facebook) und plus 72% (Netflix) zeigten, sind Aktien wie CVS, Procter & Gamble, General Mills, The Hershey Group, Hennes & Mauritz, Merck KGAA, Inditex, Bayer, Reckitt Benckiser, Kone, AB Inbev, Unilever und Fresenius um 10% bis 40% gefallen.

Während das Unternehmen Amazon an der Börse mit dem mehr als 200fachen Jahresgewinn bewertet wird, wird z.B. Procter & Gamble mit einem Jahresgewinn von 12x bewertet.

Zinsen sind ebenfalls gestiegen, was sich in fallenden Kursen von Anleihen bemerkbar gemacht hat.

Wer heute auf FAANG/BAT Aktien oder steigende Zinsen setzt, erscheint uns hinter der Kurve zu sein. Dieser Trend scheint in den Portfolios offensichtlich stark vertreten zu sein.

Ein weiterer Blick in die Sektorgewichtung professioneller Investoren zeigt auf, dass folgende Sektoren deutlich niedriger als im historischen Schnitt gewichtet sind: Versorger, Telekom, Gesundheit, Oel, Nahrungsmittel & Getränke, Medien und Einzelhandel. Betrachten wir die Performance auch der Aktien dieser Unternehmen, erscheint uns auch dieses bereits in den Portfolios weitgehend repräsentiert zu sein.

Also muss es einen Favoritenwechsel von Tech in Richtung langweiliger Unternehmen geben. Ob dieser Favoritenwechsel ohne Friktionen für den gesamten Markt möglich ist, muss leider bezweifelt werden. Gestern fällt der Index für die US Technologie Aktien NASDAQ um 3,5% und zieht den Rest der Märkte mit nach unten.

Dass wir das Ende der Korrektur noch nicht erreicht haben, kann man an weiteren eher technischen Indikatoren gut ablesen. Die Versicherungsprämien für Kursabsicherungen (gemessen an der Volatilität, wie z.B. dem VDAX) sind trotz der bisherigen Kursverluste relativ niedrig. Der Wunsch nach Absicherung muss noch steigen, womit die Volatilität steigen wird. Da die Entwicklung von Volatilität und Aktien negativ korreliert ist, werden Aktienkurse es schwer haben, zu steigen. CPPI Modelle (Constant Proportion Portfolio Insurance), wie sie seitens Pensionsfonds oder Stiftungen zur Risikobegrenzung häufig eingesetzt werden, müssen einen Verkauf von Risikoanlagen (z.B. Aktien) auslösen. Das ist zwar nochmal ein Trendverstärker, aber meistens der letzte. Von großen Vermögensverwaltern konnten wir hören, dass diese CPPI Modelle einen Verkauf noch nicht ausgelöst haben.

Auch ist das Verhalten der Privatkunden wichtig. Von den Depotbanken, mit denen wir arbeiten, können wir vernehmen, dass in der ersten Korrektur Privatkunden gekauft haben und jetzt in der zweiten Korrektur stillstehen. Wenn sie in der dritten Korrektur verkaufen, haben wir das Schlimmste sehr wahrscheinlich hinter uns. Wahrscheinlich wird dieses mit einer deutlichen Reduzierung der Aktiengewichtung von US Investoren einhergehen.

Eine wichtige Investorengruppe sind die Investoren, die technischen Indikatoren wie Charts oder Trendfolgemodellen nutzen. Für diese Investorengruppe sind alle Indikatoren kaputt, so dass wir von dieser Gruppe aktuell keine Unterstützung zu erwarten haben.

Schließlich lohnt auch immer ein Blick in Richtung der 200 Tage Linie. Die 200 Tage Linie ist der durchschnittliche Kurs einer Aktie oder eines Index der letzten 200 Tage. Diesen Durchschnittkurs vergleicht man mit dem aktuellen Aktienkurs. Entfernt sich der Aktienkurs zu stark von der 200 Tage Linie (z.B. 25%) ist die Aktie in der Regel entweder überkauft oder überverkauft. In Zeiten der Euphorie handeln die meisten Aktienkurse über der 200 Tage Linie und in Zeiten großer Frustration darunter. Wir analysieren den STOXX 600 Index, der die größten 600 Unternehmen Europas einbezieht. Handeln 90% und mehr der Unternehmen unterhalb der jeweiligen 200 Tage Linien, zeigt das eine fast überverkaufte Situation dar. Noch klarer wird das Bild, wenn 10% der Unternehmen Aktienkurse aufweisen, die 25% und mehr unter der 200 Tage Linie notieren. Aktuell handeln 64% der Unternehmen unter der 200 Tage Linie. 81% handeln in einer Spanne zwischen 5% über und unter der 200 Tage Linie. 2,2% der Aktien handeln um 25% und mehr unter der 200 Tage Linie. Ende Januar handelten weniger als 30% der Aktien unter der 200 Tage Linie. In Summe ist festzustellen, dass wir den größten Teil der Korrektur hinter uns haben sollten, aber eben noch nicht ganz geschafft.

In unserem Blog vom 2. Februar hatten wir als Szenario geschrieben:

- Der Markt korrigiert um ca. 10%.

- Zweifel übernehmen wieder die Mehrheit, Sorglosigkeit wird durch ein vernünftiges Respektkorsett ersetzt. Das wäre eine gute Basis, um Aktienquoten zu erhöhen.

- Anschließend macht der Markt für einige Monate nichts, so dass die Zweifel sogar eher zunehmen und alle noch vorsichtiger werden.

- Der BofA ML Bull & Bear Indikator fällt auf 5 bis 6 und das letzte Quartal 2018 lässt die Kurse wieder vorsichtig und unbeobachtet steigen.

Seit den Höchstständen (+/- 23.01.2018) haben sich die wesentlichen Indizes zum 28.03.2018 um 12:00h wie folgt entwickelt:

- Stoxx Europe 600 (Aktien Gesamteuropa) minus 9,5%

- FTSE 100 (Aktien UK) minus 10,7%

- EURO Stoxx 50 (Aktien Euroland) minus 9,7%

- DAX Index minus 12,8%

- DAX Kurs Index minus 13,1% (der Unterschied zum DAX sind die Dividenden)

- MDAX minus 8,5%

- SDAX minus 6,7%

- MSCI Welt in EURO minus 8,3%

- S&P 500 (US Aktien) minus 9,2%

- NASDAQ (US Technologie Aktien – hoch am 12.3.18) minus 7,6%

- NIKKEI 225 (Aktien Japan) minus 13,2%

- Aktien Schwellenländer Global minus 6%

- Aktien Asien ohne Japan minus 8%

Damit hätten wir einen großen Teil der 10% Korrektur hinter uns. Wir hatten auch geschrieben, was nicht passieren darf:

- Erwartung einer deutlichen Abschwächung des Wirtschaftswachstums

- Geopolitischer Schock

- Inflationsschock

Auch wenn sich das besonders frohe Goldilocks (überdurchschnittliches Wachstum bei unterdurchschnittlicher Inflation) Szenario auflösen muss(te), sieht es nicht nach einer erheblichen Abschwächung aus (siehe auch Blog vom 1.2.2018). In der aktuellen angeschlagenen Phase stellen geopolitische Themen die größten Risiken dar. Das wiederum würde aber sehr wahrscheinlich die Zentralbanken aufschrecken. Der Chefstratege von Bank of America Merrill Lynch sagte dazu wiederholt in den letzten Jahren « Märkte hören auf panisch zu sein, wenn Zentralbanken beginnen panisch zu werden ».

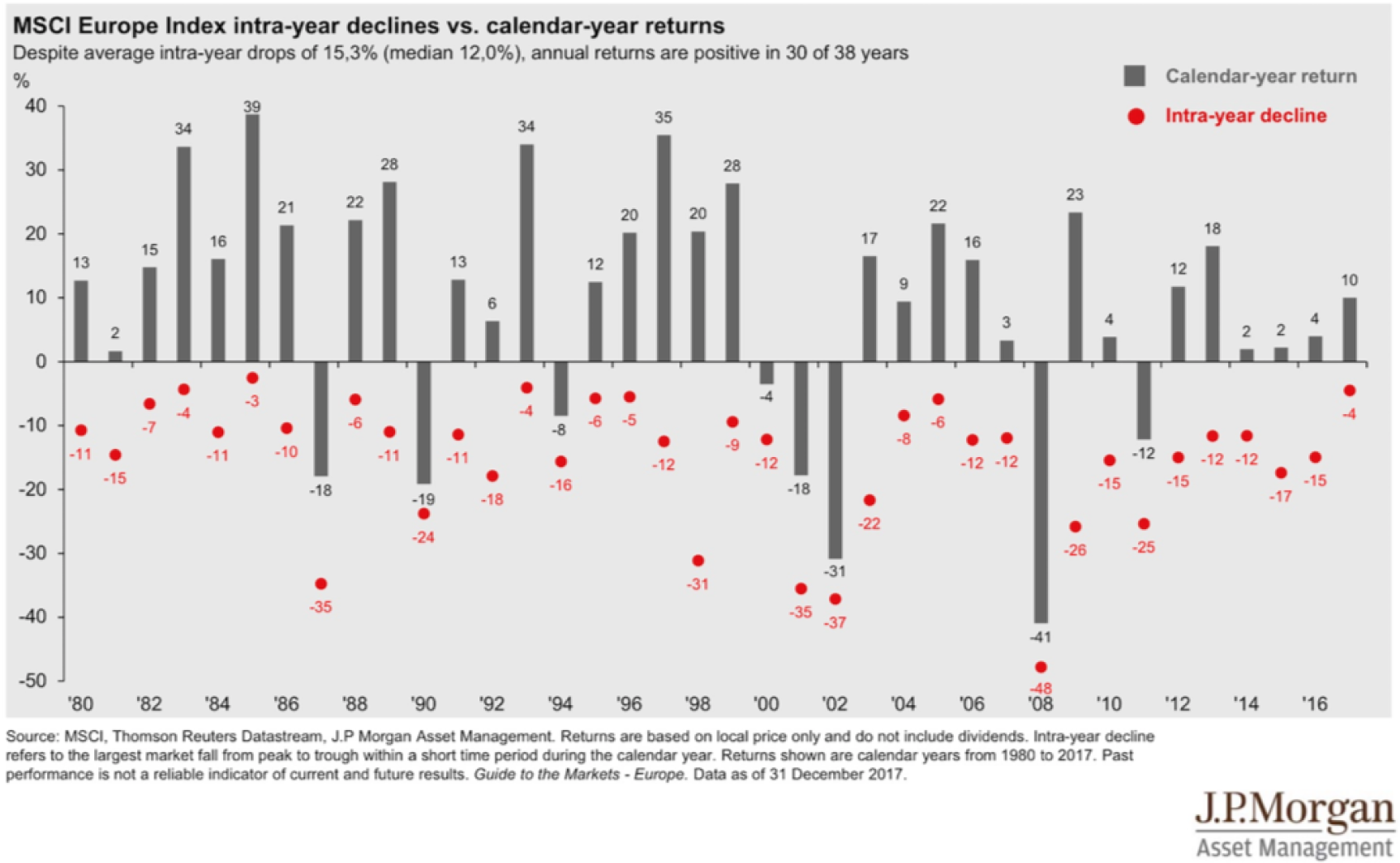

Dass Aktienmärkte unterjährig teilweise deutlich fallen können, zeigt der Chart unten.

Seit 1980 haben Aktienmärkte jedes Jahr teilweise deutliche Korrekturen aufgezeigt. In 8 von 37 Jahren endeten die Märkte mit einem negativen Resultat. Niemand sollte erwarten, dass sich ein so ruhiges Jahr wie 2017 beliebig häufig wiederholen wird.

Wir bleiben bei unserer Haltung, dass man als Investor langfristig in starken Geschäftsmodellen gut investiert ist. Und manche der FAANG/BAT Aktien gehören längst dazu. Das Problem am Anfang des Jahres war, dass die Erwartungshaltung der Investoren (insbesondere der US Investoren) zu positiv war. Damit Aktienmärkte steigen können, benötigen diese ein Sorgenkorsett. Gibt es keine Sorgen mehr, können Kurse nicht weiter steigen. Diese Sorglosigkeit hat sich weitgehend verflüchtigt. Jetzt müssen US Investoren nur noch verstehen, dass ihr eigener Anleihemarkt wieder interessant geworden ist.

Mit unseren Anlagestrategien (siehe Button RESULTATE auf der Internetseite) verfolgen wir das Ziel je nach Risikotoleranz über Zeitperioden von 12, 24, 36 sowie 48 Monaten, stabile, robuste und positive Renditen zu erzielen. Dieses hat weiterhin Bestand und wird auch per heute trotz der aktuellen Korrektur erfüllt.

In der letzten großen Korrektur (30%) zwischen April 2015 und Februar 2016 haben unsere Strategien zwischen 8,5% und 15,2% verloren, und hatten ab Juli 2016 neue Höchststände erreicht, die bis Ende Januar 2018 angehalten haben. Seitdem haben wir eine neue Drawdown Phase, die wahrscheinlich bald, aber eben noch nicht jetzt abgeschlossen ist.

HINWEIS:

Dieser Blog und dessen Inhalt stellen keinerlei Handlungsempfehlung dar, sondern dienen lediglich der Information.